住宅ローン通るか不安…

チェックリストで簡単チェック!

- お電話はこちらから

- 052-228-7210

-

受付時間:10:00~19:00

定休日:水曜日(隔週火水)

メニュー

住宅ローン通るか不安…

チェックリストで簡単チェック!

トピックス

2024.05.10

収益物件の売却を考えたとき「どのような税金がかかるのだろう…」とお考えになる方も多いのではないでしょうか。

売却の際は税金だけなく、確定申告についても理解を深めておく必要があります。

今回は収益物件を売却した際に発生する税金の種類や税金対策、確定申告の流れを解説します。

名古屋市中区、熱田区、中川区、瑞穂区で収益物件の売却をお考えの方は、ぜひ参考になさってください。

\\いつでも、お気軽にご相談ください!//

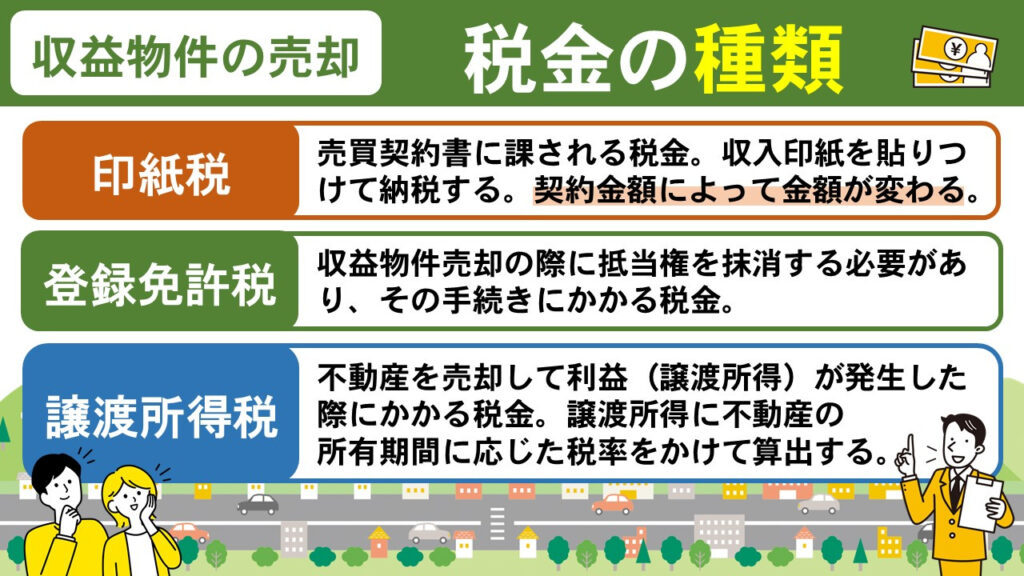

まずは、収益物件の売却でかかる税金の種類を解説します。

税金の種類として、まず印紙税が挙げられます。

印紙税は売買契約書に課税される税金で、収入印紙を貼り付けて納税します。

印紙税の金額は、契約金額に応じて下記のように変動します。

印紙税は、税法の改正で変更されることがあります。

そのため、売買契約の際は国税庁のホームページなどで確認しておくと良いでしょう。

登録免許税も、収益物件の売却でかかる税金の種類です。

収益物件を売却する際は、抵当権を抹消する必要があり、その手続きに登録免許税がかかります。

金額はひとつの不動産に対して1,000円です。

土地と建物それぞれに課税され、区分マンションの場合はご自身の持ち分に応じた金額が課税されます。

また、抵当権抹消手続きは、司法書士に依頼するのが一般的です。

そのため、収益物件を売却する際は、登録免許税に加えて司法書士への報酬(約3万円)も支払う必要があります。

収益物件の売却時は、譲渡所得税がかかることがあります。

譲渡所得税とは、不動産を売却して利益(譲渡所得)が発生した際にかかる税金です。

ただし、譲渡所得は買主から支払われた金額(売却によって得た総収入)ではありません。

収益物件に関するさまざまな費用を差し引いたものが、譲渡所得となります。

譲渡所得の計算方法は、下記のとおりです。

譲渡所得=売却によって得た総収入-(取得費用+譲渡費用)

取得費用とは、収益物件を購入した際にかかった費用です。

取得費用には、購入代金や不動産取得税、測量費や仲介手数料などが挙げられます。

譲渡費用とは、収益物件を売却する際にかかった費用です。

仲介手数料や印紙税、リフォーム費用などが該当します。

また、譲渡所得税は、下記のとおり所有期間に応じた税率を譲渡所得にかけて算出します。

このように所有期間によって、税率が大きく異なります。

\\いつでも、お気軽にご相談ください!//

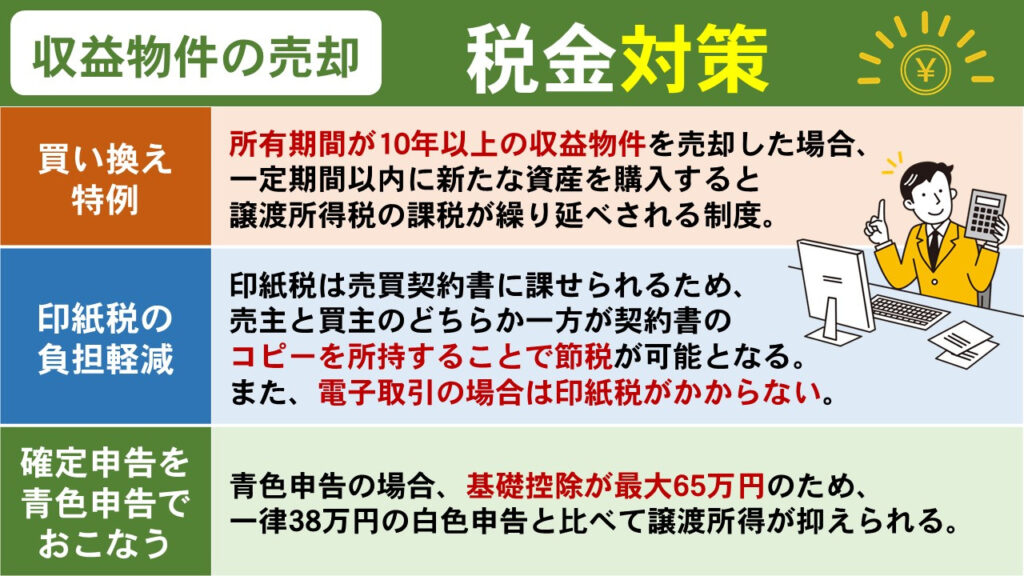

続いて、収益物件を売却した際の税金対策を解説します。

税金対策としてまず挙げられるのが、買い換え特例です。

事業用不動産のひとつである、収益物件の売却には、買い換え特例が利用できる可能性があります。

買い換え特例は、収益物件を売却したあと、一定期間内に新たな資産を購入すると、譲渡所得税の課税が繰り延べされるというものです。

譲渡所得の20%、または買い替えた資産の価額の80%を超える部分にだけ課税されます。

もし、新しい資産のほうが売却金額より高い場合、売却金額20%~30%をかけた金額が譲渡所得となります。

売却する収益物件の所有期間が10年以上であることなど、利用するためには条件があるので、利用する際は注意しましょう。

印紙税の負担を軽減すれば、税金対策につながります。

印紙税は、売主と買主が連帯して負担することになっていますが、どちらがどのくらい負担するのか明確な決まりはありません。

そのため、売買契約書をそれぞれ1通ずつ所有する場合、印紙税は半分ずつ負担するのが一般的です。

しかし、売買契約書は必ずしも2通作成する必要がなく、話し合いのうえどちらかがコピーを保管しても良いとされています。

1通をコピーにすれば、その分納める印紙税も少なくなり、節税対策になるでしょう。

また、現在は電子取引も可能となっています。

電子取引なら印紙税がかからないため、節税対策としておすすめです。

収益物件を売却すると、一般的には確定申告が必要となります。

青色申告か、白色申告をご自身で選んで手続きをおこないますが、節税対策をするなら青色申告がおすすめです。

青色申告の場合、基礎控除が最大65万円のため、一律38万円の白色申告と比べると譲渡所得を抑えることができます。

帳簿付けなどの手間がかかりますが、収益物件の売却時は、節税対策のために青色申告を選ぶと良いでしょう。

\\いつでも、お気軽にご相談ください!//

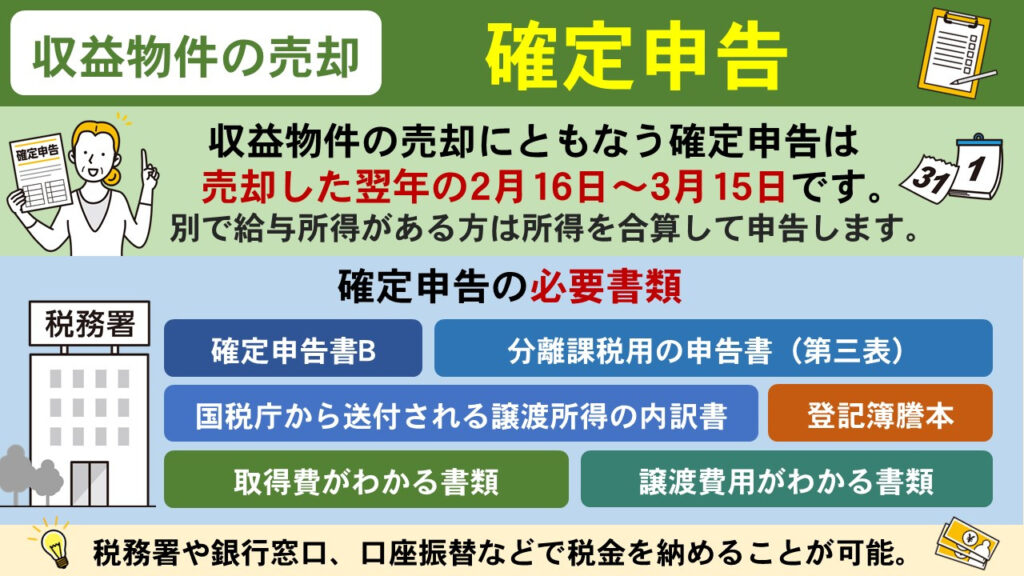

最後に、収益物件の売却から確定申告までの流れや必要書類について解説します。

収益物件の売却にともなう確定申告は、売却した翌年の2月16日~3月15日です。

前年の1月1日~12月31日までの所得を税務署に申告し、納めるべき税金の金額を確定します。

普段、会社員として働いている方は、給与所得と収益物件の売却で得た所得を別途計算して、合算し、確定申告をおこないましょう。

先述した譲渡所得とあわせて申告すると、最終的な税金の金額が確定します。

収益物件を売却した際におこなう確定申告では、確定申告書Bと分離課税用の申告書(第三表)が必要となります。

税務署や市役所で取得することが可能です。

また、収益物件を売却したあと、国税庁から譲渡所得の内訳書が送付されてくるので、確定申告の際は準備します。

さらに、添付資料として下記の書類も必要です。

取得費用がわかる書類とは、収益物件を購入した際に交わした売買契約書のコピーや、仲介手数料の領収書などです。

取得費用として計上できるものが多ければ、その分譲渡所得を小さくできるため、紛失しないよう保管しておきます。

譲渡費用がわかる書類とは、不動産の全部事項証明書や、売却時に支払った諸費用の領収書などです。

確定申告で税金の金額が確定したら、支払い期間内(2月16日~3月15日)に納めます。

現金で納付する場合は、税務署や銀行の窓口に足を運び、納付書を使って支払います。

確定申告の際に、振り替え納税の手続きをしておけば、口座振替で納税することが可能です。

振替のタイミングは4月下旬なので、現金に比べて納付時期を延ばすことができるため、余裕を持って支払えるでしょう。

また、住民税は普通徴収と特別徴収から、支払い方法を選ぶことが可能です。

特別徴収は給与から天引きされるため、忘れずに納税できるのがメリットです。

収益物件を売却した際に発生する税金の種類や税金対策、確定申告の流れを解説しました。

収益物件を売却する際は、かかる税金の種類とともに、節税のポイントや確定申告の基礎知識について知っておくと安心です。

名古屋市中区の不動産売却なら名古屋市中区不動産売却専門館へ。

中区以外でも、熱田区・中川区・瑞穂区と幅広くご提案が可能です。

お客様に真摯に対応いたしますので、お気軽にご相談ください。

\\いつでも、お気軽にご相談ください!//

〒460-0024

愛知県名古屋市中区

正木4丁目8-12 ブラウザ金山 4階

TEL:052-228-7210

名古屋市営名城線 金山駅 3分

東海道本線 金山駅 3分

名鉄名古屋本線 金山駅 3分