住宅ローン通るか不安…

チェックリストで簡単チェック!

- お電話はこちらから

- 052-228-7210

-

受付時間:10:00~19:00

定休日:水曜日(隔週火水)

メニュー

住宅ローン通るか不安…

チェックリストで簡単チェック!

トピックス

2024.04.23

不動産を売却すると、日本では税制上、売却益に応じた税金を支払う必要があります。

そのため、売却によってかかる税金を計算するためには、売却益がいくらになるかを確認しなければなりません。

今回は売却益とは何か、計算方法や節税方法を解説します。

名古屋市中区、熱田区、中川区、瑞穂区で不動産の売却を検討している方はぜひ参考になさってください。

\\どんなことでもご相談ください!フォームから24時間受付中!//

まずは、不動産の売却益とはなにかを解説します。

売却益とは、土地や建物を売却して得た利益のことです。

つまり、不動産売却で得た「儲け」のことを指します。

ただし、売却益とは買主から支払われた金額そのものではありません。

売却で得た総収入から、売却する際にかかった経費を差し引いた金額が売却益となります。

経費とは、売却した不動産を購入した際に支払った費用や、譲渡の際しかかった費用のことです。

「不動産売却で得た金額=売却益」と思いがちですが、経費をマイナスした後の金額であることを押さえておきましょう。

不動産売却で売却益が生じると、譲渡所得税という税金がかかります。

譲渡所得税とは、不動産売却でかかる所得税と住民税を総称した税金です。

譲渡所得とは売却益のことで、所定の資産を譲渡した際に実現する利益を指します。

譲渡所得が大きいほど譲渡所得税の負担も増えるので、節税するためには売却益を小さくすることがポイントです。

また、現在は東日本大震災の復興を目的とした財源確保のため、特別復興所得税が上乗せされています。

不動産売却における譲渡所得税は、分離課税に区分されます。

分離課税とは、給与所得や事業所得とは切り離して計算される税金のことです。

そのため、サラリーマンや事業を行っている方が得ている所得とは、別のものとして取り扱われます。

先述した通り、譲渡所得は分離課税となるため、不動産売却で売却益が生じた際は確定申告が必要です。

ただし、譲渡所得税とはマイホームの固定資産税や自動車税のように、自動で通知されてくるものではありません。

そのため、売却した翌年の2月16日〜3月15日までに確定申告をおこないます。

確定申告は、申告書を作成して税務署の窓口に提出したり、郵送やインターネット上で手続きしたりすることも可能です。

土地や建物を売却したからといって、必ずしも儲けが出るとは限りません。

売却金額や経費の金額によっては赤字になることもあります。

もし赤字になった場合、確定申告はしなくてもOKです。

しかし、確定申告をすることによって節税につながる可能性があります。

そのため、税金の負担を軽減したい場合は、利益の有無に関係ない確定申告するのがおすすめです。

\\どんなことでもご相談ください!フォームから24時間受付中!//

続いて、不動産売却における売却益の計算方法を解説します。

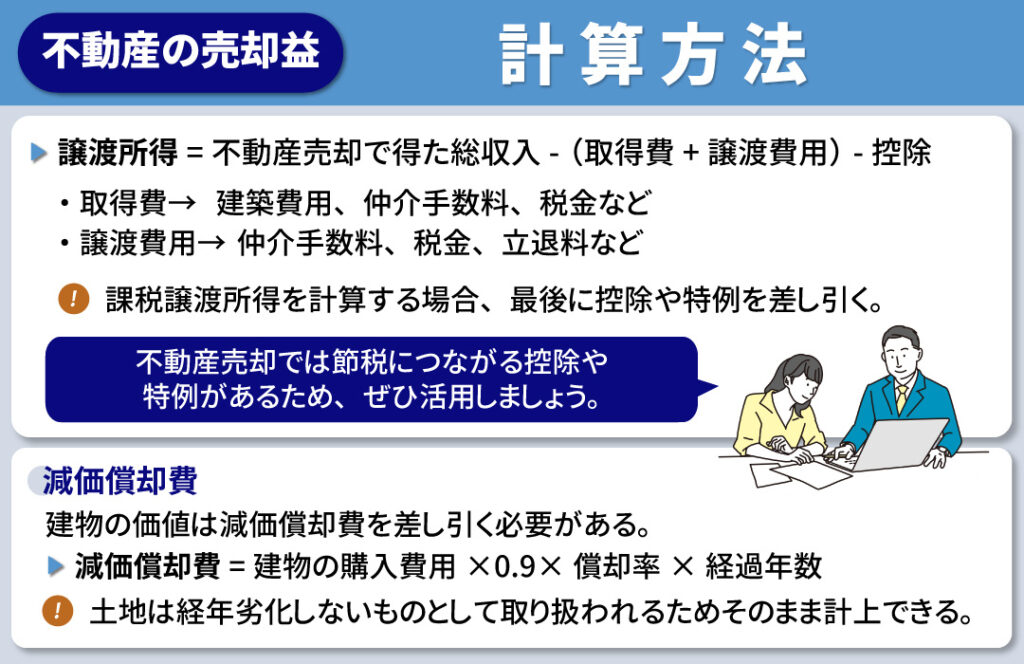

売却益を求めるためには、課税譲渡所得を計算する必要があります。

課税譲渡所得の計算式は下記のとおりです。

課税譲渡所得=不動産売却で得た総収入ー(取得費+譲渡費用)ー控除

先述したとおり、売却益は不動産売却で生じた経費)取得費と譲渡費用)を差し引いて求めます。

取得費として計上できるものは、下記のものです。

このように、取得費用となるのは不動産を購入した際にかかっ費用です。

物件の購入費用や建築費用だけでなく、税金やリフォーム費用なども取得費用に含めることができます。

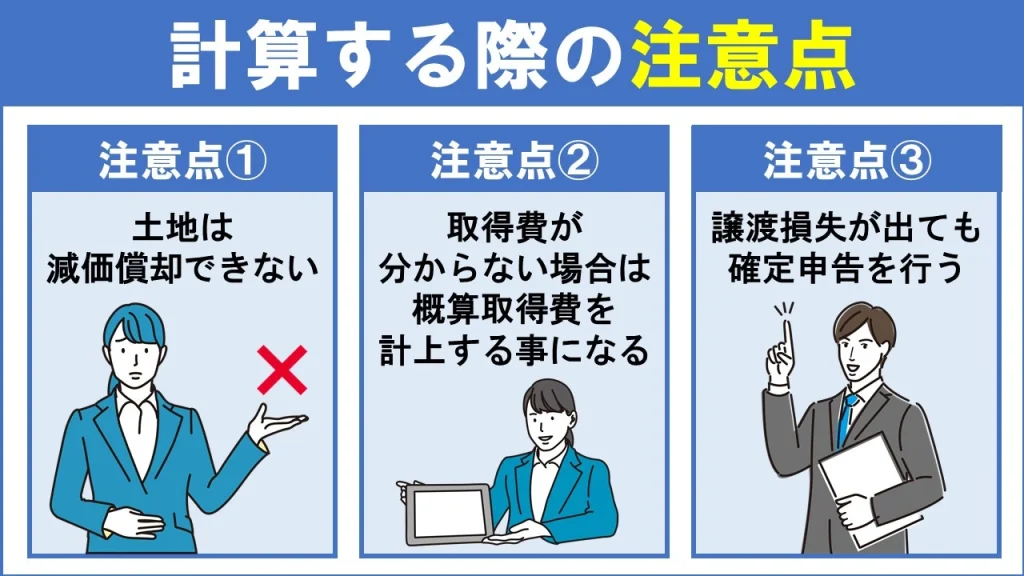

しかし、購入時期が古く売買契約書が見当たらない場合や、相続などで受け継がれてきた不動産の場合、取得費が計算できないことがあります。

もし取得費がわからない場合は、売却価格の5%を概算取得費として計上することが可能です。

譲渡所得を小さくするために、実際の取得費と概算取得費を比べて、多いほうを用いることもあります。

譲渡費用として計上できるのは、下記のものです。

譲渡費用は、売却に際し支払った費用のことです。

そのため、固定資産税はど所有中に発生した費用は該当しません。

課税譲渡所得を計算する場合、最後に控除や特例を差し引きます。

不動産売却では節税につなガル控除や特例があるため、ぜひ活用しましょう。

控除や特例については後述します。

売却益を計算する際、建物は減価償却費を差し引く必要があります。

減価償却費とは、経年劣化によって価値が減少した分を数字に表したものです。

建物は築年数の経過とともに、資産価値が少しずつ減少します。

そのため、購入時の金額をそのまま取得費として計上できません。

下記の計算式を用いて減価償却費を算出し、取得費からマイナスします。

建物の購入費用×0.9×償却率×経過年数

土地は経年劣化しないものとして取り扱われるため、取得費をそのまま計上できます。

\\どんなことでもご相談ください!フォームから24時間受付中!//

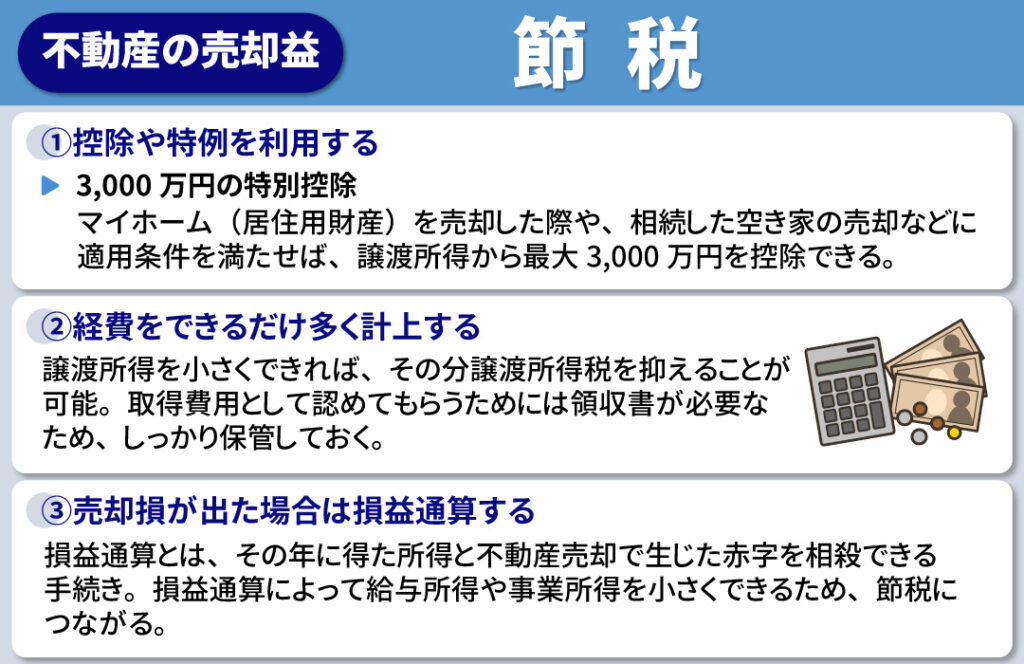

最後に、不動産の売却益を小さくして節税する方法を解説します。

売却益が出た場合、控除や特例を利用すると税金対策につながります。

不動産売却で利用できる控除や特例として代表的なのが、3,000万円の特別控除です。

この特別控除は、マイホーム(居住型財産)を売却した際や、相続した空き家の売却などに利用できます。

適用条件を満たせば、譲渡所得から最大.,000万円を控除できるのが魅力です。

マイホームの売却では利用できる方が多く、節税効果も高いためぜひ活用しましょう。

また、近年は名古屋市中区、熱田区、中川区、瑞穂区においても空き家の増加が問題視されています。

放置された空き家は東海や経管悪化などさまざまなリスクが懸念されるため、空き家に対するさまざまな措置が講じられています。

そのため、適用条件を満たせば、相続した空き家の売却時にも3,000万円の特別控除を利用することが可能です。

不動産売却時にかかる税金を節税する方法として、取得費と譲渡費用をできるだけ多く計上することも挙げられます。

譲渡所得を小さくできれば、その分譲渡所得税を抑えることが可能です。

そのため、売却する不動産の購入時に支払った費用や、譲渡の際にかかった費用を正確に計上しましょう。

ただし、取得費として認めてもらうためには領収書が必要です。

紛失しないように、しっかり保管しておきます。

先述したとおり、減価償却したうえで譲渡所得がゼロ、またはマイナスになれば確定申告は原則不要です。

しかし、譲渡損失が出た場合でも確定申告することをおすすめします。

不動産を売却して赤字が出た場合、確定申告をすることで、その年の所得(給与所得や事業所得)の黒字と損益通算でき、課税部分を小さくすることが可能です。

課税部分が小さくなれば、その分税金の負担が抑えられます。

ただし、生活上必要と見なされない不動産(空き家や別荘など)は、損益通算できないので注意しましょう。

売却損が出た場合、確定申告によって損益通算することをおすすめします。

損益通算とは、その年に得た所得と不動産売却で生じた赤字を相殺できる手続きです。

損益通算によって、給与所得や事業所得を小さくできるため、節税につながります。

不動産売却で売却益が生じた場合、確定申告や所得税の支払いが必要です。

節税につながる控除や特例を利用すれば、税金の負担を軽減できます。

名古屋市中区の不動産売却なら、名古屋市中区不動産売却専門館へ。

中区以外でも、熱田区・中川区・瑞穂区と幅広くご提案が可能です。

お客様のご要望に真摯に対応いたしますので、お気軽にご相談ください。

\\どんなことでもご相談ください!フォームから24時間受付中!//

\\まずは無料で査定してみませんか?査定だけでも大歓迎!//

〒460-0024

愛知県名古屋市中区

正木4丁目8-12 ブラウザ金山 4階

TEL:052-228-7210

名古屋市営名城線 金山駅 3分

東海道本線 金山駅 3分

名鉄名古屋本線 金山駅 3分